(この記事は、2021年8月15日に記載したものです。)

過去の経過を振り返られるように毎月の投資額と総資産額に合わせて、配当金も記載していきたいと思います!

今回は第2回となります。

ブログ自体を継続するためにも、このようなチェックポイントは大切かなと思いますので、ぜひ毎月お付き合いいただければと思います。

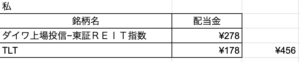

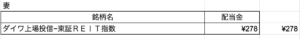

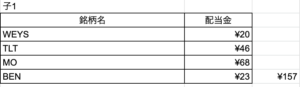

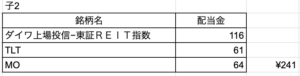

2021年7月 配当金

合計で1,132円(税引き後)でした。

家族4名の保有銘柄と配当金は、それぞれ下記になります。

先月の配当金は、税引後17万円ほどありましたが、今月は1,000円と寂しい配当金です。

毎月分配金を一定数をもらうためには、下記のETFをタイミングを見て仕込む必要があると考えています。

-

- 東証REIT指数に連動するETF:四半期に1回配当金

- 米国長期国債ETF:毎月1回配当金

上記のETFは、毎月定期的に購入するというよりも、暴落時に一気に購入しないと配当利回りがあまり良くないという特徴があります。

例えば、東証REIT指数に連動するETFの場合、2021年7月の水準の利回りだと3%程度になります。

REITで利回り3%だと投資対象としては魅力が少ないので、少なくとも4%以上となるとコロナショックで暴落したタイミングで多く仕込む必要性がありました。

ただ、コロナショックの時は毎月分配についてはあまり意識をしていなかったので、次の暴落のタイミングで意識して購入する必要があると思っています。

米国長期国債のTLTに関しては、ここ数年でもっともテクニカル的に下がっていたので購入しましたが、利回りが2%程度と低めなのと、現在は株価も上がってしまい、指標も「買い」ではないので当分は買い増し予定はないです。

米国高配当ETFのVYMのように四半期に1回分配のETFを複数組み合わせて毎月分配にしたいところですが、HDV、SPYDなど高配当ETFは大体同じ月(3月、6月、9月、12月)の配当なので、あまり良い組み合わせはできなさそうです。

米国高配当ETFってどんなものがある?

米国高配当ETFでどのようなものがあるか参考になるサイトがあります。

High Dividend Yield ETF Channel

英語になりますが、時価総額、管理報酬手数料が記載されていて、一覧になっているので便利です。

S&P500に連動するVOOの時価総額が249億ドルに対して、VYMが38億ドルなので高配当ETFの時価総額がまだまだ小さいことがわかります。

日本で人気のSPYDですが、4.7億ドルなのでかなり時価総額が小さいことがわかります。

単純に高配当ETFだから、ブログやtwitterでインフルエンサーが良いと言っているからという理由で高配当ETFを購入せず、上記のようなサイトで1次情報を確認して投資するのが良いと思います。

長期的に安定した配当金を受け取りたい場合、やはり時価総額が大きく、管理報酬手数料も安いVYM、SCHDあたりを中心に積み立てをしていくのが無難な気がします。

SCHDはまだSBI証券では購入できないようなので、Schwabの口座を持っている方はそちらから購入するのが良いかと思いますが、米国株式のうち配当利回りの高い100銘柄への投資なので、私だったらVYMで良いかなと思います。

まとめ

今回は2021年7月の配当金について記載しました。

配当金は1,132円とかなり少ない結果でしたが、年間配当金を12ヶ月で平均すれば、4万円以上にはなっています。

高配当株投資は、かなり地味で受け取れる金額も最初は少ないですが、配当再投資で徐々に純金融資産、配当金も育ってきます。

高配当株投資を始めたいという方には、下記の本もおすすめなので、参考にしてみてください。

ブログ作成の励みになりますので、ぜひ下記↓のバナー「ブログ村」をワンクリックしていただけると嬉しいです。

コメント