(この記事は、2021年6月24日に記載しました。)

WDBココ(7079)

市場に投入されている医薬品の安全性情報管理サービス委託業務を主軸とする企業です。

また、医薬品に関する有害情報もまとめて報告する業務も行っています。

医薬品安全性情報管理となるとノウハウ蓄積が必須なので、簡単に他社が参入できる分野ではないです。

また、医薬品は無くなることはないですし、今後高齢化を迎える日本では需要が高くなることが見込まれるため、保有しています。

財務的には下記のような状況です。

自己資本比率がとても高く、有利子負債もゼロという状況です。

自己資本比率 73.6%

流動比率 407%

有利子負債比率 0%

PER 22.12

PBR 5.63

営業利益率は20%を超えていますし、ROEも26.6%とかなり良い数字が揃っています。

設立は1984年ですが、上場したのは2019年12月なのでまだ2年以内という状況で業務内容も流行りのIT系ではないので、市場での認知度がまだまだ低い可能性が高いです。

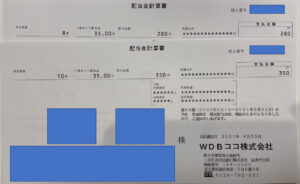

配当金の推移

過去の配当金の推移ですが、2019年12月上場なのでまだ配当金実績は2回となっています。

2020年 34円

2021年 35円

今年は35円で増配率2.9%となっています。

配当性向は23%なので、まだまだ配当余力があります。

今後の配当金予想は2022年は36円、2023年は37円の増配予想となっています。

予想通りに増配を実施すれば、増配率2.7%程度で推移する想定になります。

ファンダメンタルも良い状態なので、配当金は予想より上振れするのではないかと期待しています。

株主優待

残念ながら、WDBココ(7079)は、株主優待がありません。

この銘柄は、下手な株主優待を新設するよりも、配当金を増額し続けてくれた方が嬉しいですね。

中途半端な株主優待よりも配当金の方が使い道が広がります。

配当金の場合、税金が取られますが・・・

総合利回り(配当利回り+優待利回り)

配当利回り 0.7%

我が家の取得単価が4,524円なので、今期の配当金35円から算出すると税引き前の配当利回りが0.7%となります。

現在の株価が3,800円程度なのでだいぶ高い価格で購入してしまっています。

ただ、利回りも低いため18株しか購入していないので、ポートフォリオ全体へのインパクトは小さいです。

今後の増配を期待して保有している銘柄かつ売却もしないので、株価についてはまったく気にしていません。

株式枚数が少ないので、下記のように配当金も630円となります。

優待利回り 0%

残念ながら株主優待が存在しないため、0%となります。

従って、総合利回りは0.7%となります。

まとめ

今回は、WDBココ(7079)について記載しました。

配当利回りが現在の株価で1%程度と高配当株ではありません。

事業内容から今後配当金を増配する可能性が高いと考えて保有している銘柄です。

利回りが低い配当成長株も一定数ポートフォリオに組み込まないと、将来配当金の伸び率が鈍化してしまうので、定期的にこのような銘柄も組み込んでいきたいと考えています。

現時点で買い増しは検討していないですが、タイミングがあれば単元未満株で買い増ししていきたい銘柄となっています。

皆さん投資は自己判断、自己責任でお願いします。

コメント